Le resserrement de la politique monétaire américaine accroît les coûts de financement de l’État libanais et du secteur privé.

La Banque centrale américaine, la Fed, a relevé en juin son taux directeur pour la septième fois depuis la sortie de la politique monétaire à taux zéro fin 2015, et annoncé deux autres resserrements supplémentaires d'ici à la fin de l'année, soit un de plus qu'elle n'en prévoyait encore en mars. Si cette politique intervient à point nommé pour éviter une surchauffe de l’économie américaine, le timing est beaucoup moins favorable au Liban.

La hausse des taux augmente en effet le coût de l’endettement de l’État libanais, car près de 40 % de la dette est libellée en dollars, mais aussi en raison de l’ancrage de la livre libanaise au billet vert. La demande de monnaie étant une fonction du taux d’intérêt, les taux sur la dette en livres libanaises devront, eux aussi, être relevés pour que le différentiel de taux entre les deux monnaies demeure constant et que la demande de livres libanaises reste stable.

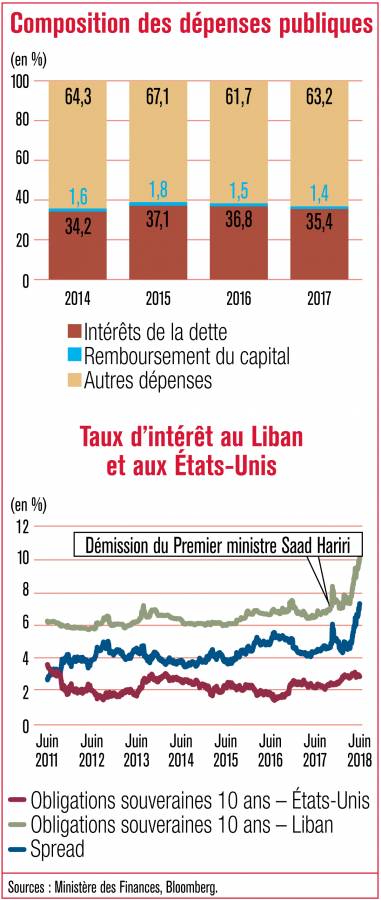

Le taux directeur de la Fed est l’un des deux principaux facteurs qui détermine les taux d’intérêt au Liban, le second étant le risque spécifique du pays, mesuré par le différentiel par rapport à ce taux de référence, le spread. La perspective d’une hausse des taux américains est d’autant plus défavorable au Liban que le spread sur la dette publique libanaise a déjà beaucoup augmenté en raison des tensions politiques récentes (voir graphes). La perception du risque spécifique au Liban a, en effet, été accentuée par la crise politique de novembre, le délai dans la formation d’un gouvernement depuis les élections de mai dernier, mais aussi suite aux avertissements répétés de plusieurs organismes internationaux concernant l’évolution des finances publiques.

La politique monétaire américaine couplée à l’élargissement de ce spread accentue donc la pression sur une dette publique qualifiée d’“insoutenable” par le Fonds monétaire international (FMI) dans son dernier rapport, et dont le service draine près de la moitié des revenus de l’État (43 % pour être précis) et représente plus du tiers des dépenses totales.

Elle devrait se traduire par une aggravation du déficit public, déjà plombé par la revalorisation des salaires de la fonction publique adoptée l’année dernière. Cette hausse des besoins de financement de l’État, dans un contexte de ralentissement économique qui déprime la demande domestique pour les bons du Trésor, rend le pays encore plus tributaire des capitaux de la diaspora. Des flux essentiels pour éponger l’excédent de dette publique et permettre à la Banque du Liban d’accumuler suffisamment de réserves de devises pour garantir la stabilité monétaire du pays.

Mais l’impact ne se limite pas au secteur public. Les tensions sur la dette publique se transmettent à l’ensemble de l’économie par le biais d’une hausse des taux bancaires, créditeurs et débiteurs. Or, une augmentation significative des coûts de financement pourrait porter le coup de grâce à un secteur privé déjà fragilisé par la situation économique. D’où la nécessité pour le prochain gouvernement (encore faut-il qu’il soit formé) de contenir le déficit budgétaire. Lors de la conférence CEDRE, le Liban s’est engagé à réduire son déficit à 5 % du PIB dans les cinq années à venir, par rapport aux 10 % actuels. Reste à savoir si, et comment, il y parviendra.