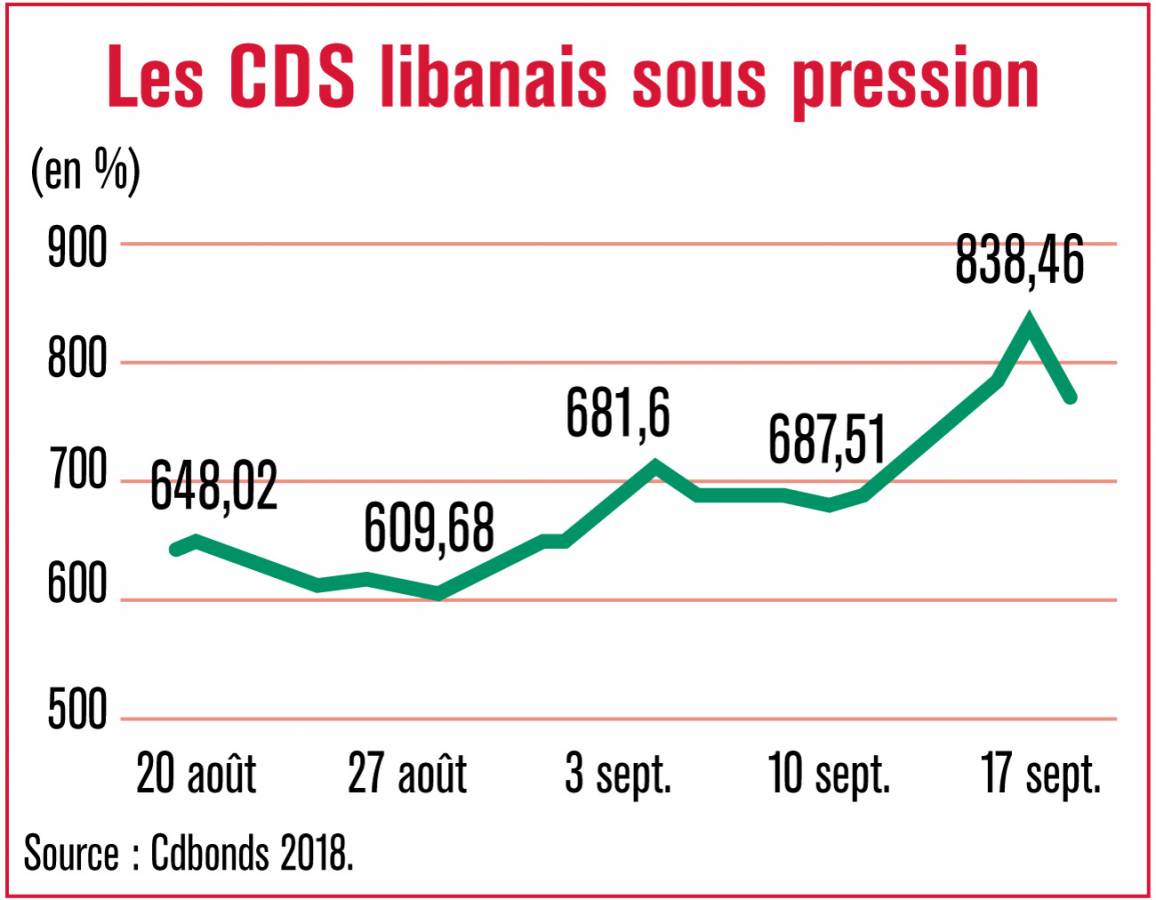

Les CDS, qui mesurent le coût d’une assurance contre un défaut de paiement, ont bondi de 500 points en début d’année à plus de 838 le 20 septembre. Le CDS à 5 ans du Liban a atteint son deuxième plus haut niveau jamais atteint et toutes les obligations souveraines ont été touchées. Que signifie cette soudaine pression ? Pour Nassib Ghobril, directeur de la recherche économique à Byblos Bank, les raisons sont liées aux spécificités politiques et financières du Liban davantage qu’à un effet de contagion des marchés émergents. Interview.

Qu’est-ce qu’un CDS ?

Les CDS (credit default swaps) fonctionne comme des contrats d’assurance sur la dette d’un pays. Quand la prime d’un CDS, le “spread”, est en hausse, comme c’est le cas maintenant pour le Liban, cela signifie que la perception du risque est élevée chez les investisseurs qui y ont recours.

Est-ce que cela reflète le risque souverain du pays ?

Pas dans le cas du Liban. À mon sens, ils reflètent davantage la perception de quelques détenteurs étrangers d’eurobonds libanais. Rappelons que les investisseurs étrangers ne détiennent que 11 % de la dette publique libanaise, laquelle est, de surcroît, principalement (60 % environ) en livres libanaises. Le marché des CDS libanais est étroit : quelques milliards tout au plus contre plusieurs dizaines dans le cas des obligations souveraines. Cela ne signifie pas qu’il faille ignorer le phénomène. C’est un indicateur à suivre : avant la démission de Saad Hariri, en novembre dernier, le spread des CDS libanais sur 5 ans se situait autour de 400 points. L’affaire a provoqué une forte hausse du spread qui a ensuite reculé, mais qui est resté à un niveau plus élevé (autour de 600 points) qu’avant la démission du Premier ministre. Aujourd’hui, il oscille entre 775-800 points.

Pourquoi les CDS ont-ils bondi ces dernières semaines ?

En avril, les États-Unis ont augmenté leur taux et se sont engagés dans une politique de resserrement monétaire. Cela a engendré une appréciation du dollar américain face aux autres monnaies. On a assisté à des retraits de capitaux des marchés émergents vers les États-Unis, considérés comme une destination moins risquée. Cela a affecté tous les émetteurs d’eurobonds de la région, les pays du Golfe, l’Égypte, le Liban… D’autant que le retrait des États-Unis de l’accord avec l’Iran, en milieu d’année, a augmenté la perception des risques au Moyen-Orient, accélérant la fuite des capitaux alors que les gouvernements de la région se livraient à une concurrence féroce pour attirer des liquidités en devises.

La déroute turque n’a pas eu d’incidence ?

Oui, bien sûr, la déroute de la livre turque a contaminé les devises des pays “fragiles”. Dans l’esprit des investisseurs étrangers, il y avait un risque de contamination aux pays du Moyen-Orient. Cependant, la semaine dernière, la Banque centrale turque a augmenté ses taux d’intérêt de façon significative. Ce qui a soutenu le prix des eurobonds turcs. Mais cela n’a pas eu l’effet “boule de neige”, qu’on aurait pu espérer, sur les autres pays émergents, Liban inclus.

Comment expliquer que la perception du risque-pays reste aussi forte chez les investisseurs étrangers au Liban ?

Il y a des données politiques spécifiques au Liban : l’absence de gouvernement retarde la mise en œuvre des réformes jugées cruciales par les organisations internationales. Et ce alors que d’importants défis pour les finances publiques attendent avec notamment un niveau de dette élevé.

Des économistes avertissent qu’il pourrait s’agir de spéculation, notamment sur la fin de la parité. Qu’en pensez-vous ?

Le PEG n’est pas en danger pas plus qu’un défaut du Liban sur sa dette. La hausse de la perception des risques est seulement liée à quelques investisseurs étrangers, qui jugent que le Liban pâtit de conditions politiques spécifiques et d’un contexte régional difficile. On peut estimer probable qu’une fois le gouvernement formé et les réformes engagées, les prix des eurobonds, à 70 euros aujourd’hui, repartiront à la hausse.