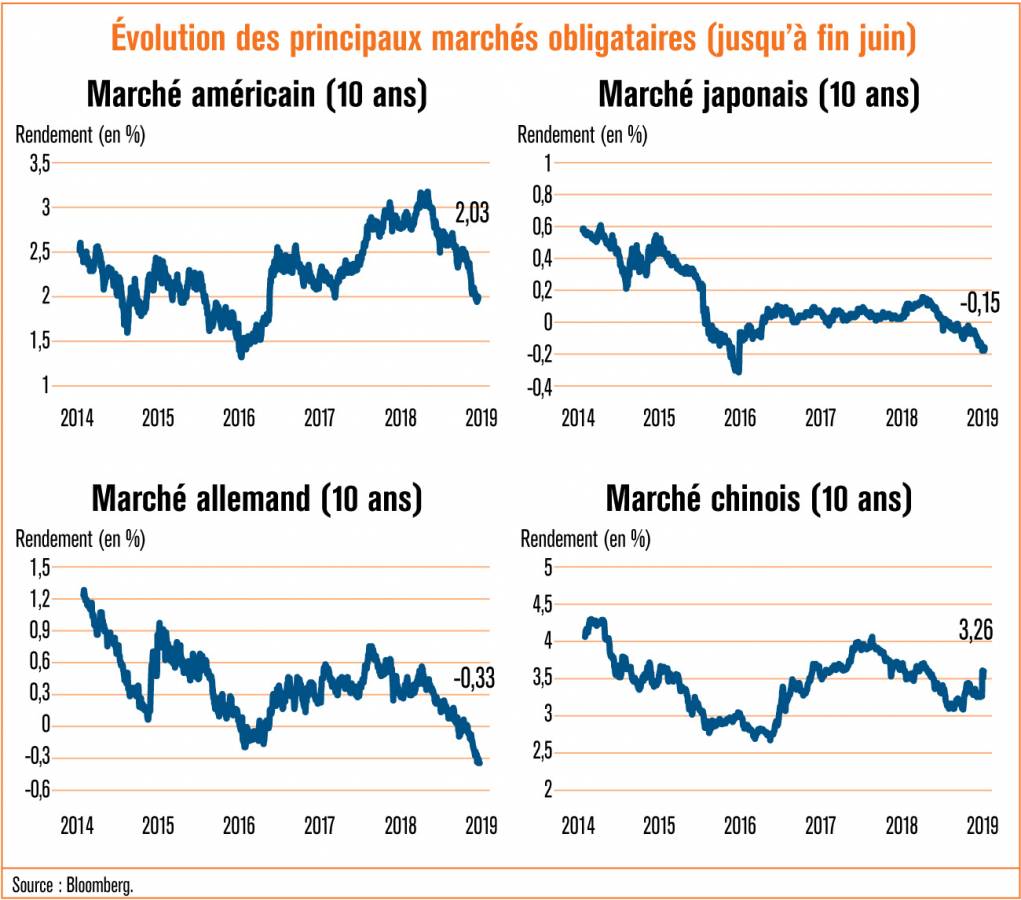

Les tensions commerciales sino-américaines ont alimenté l’appétit pour les obligations au niveau mondial, faisant grimper les prix. L’indice Bloomberg Barclays Global Aggregate Total Return, qui rassemble des obligations d’État et d’entreprises, a ainsi augmenté de 5 % en glissement annuel au premier semestre. Le rendement des obligations, lui, a globalement diminué. Les titres du Trésor américain sur dix ans ont perdu plus de 65 points de base de rendement au premier semestre, tandis que les titres allemands et japonais équivalents ont perdu 59 et 14 points de base, respectivement. Dans un contexte de forte demande, plus de 13 000 milliards de dollars d’obligations d’État ont vu leurs rendements passer sous la barre de 0 % début juillet. C’est le cas de l’Allemagne, de la Suisse, des Pays-Bas, de la France et du Japon, par exemple. Cette tendance est soutenue par les politiques accommodantes des principales banques centrales dans le monde. Dans la zone euro, Christine Lagarde qui succédera à Mario Draghi à la tête de la BCE devrait maintenir la politique monétaire déjà en place. Du côté des États-Unis, alors que les marchés s’attendaient à une hausse des taux directeurs, le président de la Fed, Jerome Powell, a annoncé une pause et laissé la porte ouverte à une éventuelle baisse. « Le rendement d’une obligation américaine de dix ans est passé de 3,2 % en juillet 2018 à moins de 2 % aujourd’hui », note la directrice de conseil en investissement et gestion de portefeuille à Saradar Bank, Nelly Ghazal.

Les inquiétudes sur la santé de l’économie américaine ont provoqué aussi une inversion de la courbe des taux de rendement (Inverted Yield Curb). Ainsi, depuis fin mars, « les titres du Trésor américain de dix ans offrent un rendement inférieur à celui des titres de trois mois », explique Joe Nader, directeur de l’unité de banque privée au groupe Byblos Bank. Cela signifie que les marchés s'inquiètent plus pour les mois à venir que pour dans dix ans. Cette situation a été observée pour la dernière fois en 2007, à la veille de la crise financière de 2008, ce qui pousse plusieurs économistes et investisseurs à prédire une récession prochaine, mettant fin à une longue période de croissance. Pour sa part, la Fed de New York évaluait à 33 % le risque d’une récession aux États-Unis dans les 12 prochains mois. Mais pour Nelly Ghazal, ce scénario est à écarter pour l’instant, « les conditions actuelles étant très différentes par rapport à celles de 2008 ». Toufic Aouad, directeur général de Audi Private Bank, souligne de son côté que le phénomène doit s’inscrire dans la durée pour être significatif. Or « la courbe des taux s’est aplatie depuis : un ajustement sur le marché obligataire s’est effectué », affirme-t-il.

Face à la baisse des rendements obligataires, les investisseurs peuvent se tourner vers les actions, ou privilégier les obligations “Non-Investment Grade”. « Ces titres comportent plus de risques, mais ils offrent de meilleurs rendements. Pour diversifier le risque, on peut passer par des fonds ou des “ETF” plutôt que par des obligations individuelles », recommande le directeur de la banque privée de la BlomInvest Bank, Rami Sayegh. Pour les profils plus conservateurs, il faut privilégier les obligations “Investment Grade” de court terme.