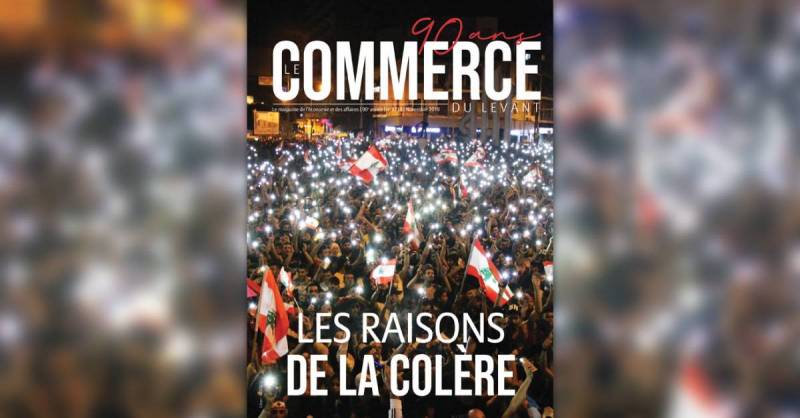

Qui aurait dit qu’une taxe sur les appels via internet, à travers des applications comme WhatsApp ou Skype, aurait fait chuter le gouvernement ? Le soulèvement du 17 octobre ne se réduit évidemment pas à cette taxe, dont le projet a d’ailleurs été abandonné le soir même. Mais la réaction de la rue montre le ras-le-bol de la population vis-à-vis des politiques menées jusque là, et réduit la marge de manœuvre, déjà très limitée, dont disposera le prochain gouvernement pour gérer la crise. Cette crise, qui risque de s'accélérer au cours des prochaines semaines, avait déjà commencé à se manifester avant le 17 octobre, sur plusieurs fronts.

Sur le plan économique et social d’abord, avec une stagnation, ou une légère contraction du PIB prévue cette année en raison du resserrement des conditions de crédit, et du ralentissement du secteur immobilier. Ces conditions sont elles-mêmes les conséquences d’une gestion de crise de liquidités par la Banque du Liban. Face au tarissement des entrées de devises, l’autorité monétaire a en effet multiplié ces derniers mois les mesures visant, d’une part, à attirer de nouveaux dépôts dans le secteur bancaire et, d’autre part, à limiter la demande de dollars.

Elle a d’abord utilisé des outils non conventionnels, mais devenus presque classiques ces dernières années, avec des ingénieries financières permettant aux banques d’offrir des rémunérations très élevées sur les dépôts, pour attirer des capitaux de l’étranger. Selon le dernier rapport du Fonds monétaire international, publié en octobre, le rendement moyen offert sur les nouveaux dépôts en livres et en dollars s’est élevé à 17 % sur dix ans. Depuis juillet dernier, des dépôts sur trois ans offraient des rendements encore plus élevés, ajoute l’institution. Cela s'est répercuté sur les taux des crédits octroyés au secteur privé, qui se sont contractés et ont étranglés l'activité. Malgré cela, les dépôts bancaires hors intérêts étaient en baisse, et les réserves en devises de la BDL, essentiellement alimentées par les dépôts bancaires, aussi.

L’un des signes les plus visibles de l’assèchement des liquidités dans le système a été la décision prise début octobre par l’autorité monétaire de financer en priorité les importations de denrées stratégiques (essence, farine et médicaments). Les autres importateurs, eux, se sont vu imposer des restrictions sur les conversions des livres vers les dollars par leurs banques, les obligeant à se fournir auprès des changeurs, à des taux supérieurs au taux officiel. Ces restrictions, même si elles sont appliquées de manière aléatoire selon les banques et les clients, sont une sorte de contrôle des changes qui ne dit pas son nom. Du jamais-vu dans l’histoire monétaire du Liban. Mais c'est le seul moyen qu'a trouvé la BDL pour contenir la demande sur le dollars, et préserver les réserves de changes nécessaires pour stabiliser la livre.

Cet objectif est stratégique car une dévaluation, outre son énorme coût social, entraînerait aussi une explosion de la dette de l’État libellée en dollars, qui représente un peu mois de la moitié de la dette totale. Selon une note de recherche parue en octobre de l’institut Capital Economics, une dépréciation de la livre face au dollar de 10 % provoquerait une hausse du service du ratio de la dette publique sur le PIB de 5 points de pourcentage. Si la BDL laissait la livre flotter, elle perdrait 50 % de sa valeur selon les estimations du FMI et ferait bondir le ratio de la dette à 175 % du PIB, alors que son niveau actuel, à 150 %, est déjà considéré comme étant insoutenable. Or la solvabilité de l'Etat détermine celle du secteur bancaire, dont 69 % des actifs sont désormais exposés à la dette publique, directement ou à travers la Banque centrale, ce qui représente huit fois ses fonds propres.

La gestion des finances publiques est le coeur du problème, même si la politique monétaire a permis jusque là de l'ignorer tout en contribuant à l'aggraver. Depuis la fin des années 1990, le système mis en place entre l'Etat, les banques, la BDL, consiste à attirer toujours plus de dépôts en dollars pour financer la dette de l'Etat, et renforcer les réserves de change de la BDL. Mais la machine est aujourd’hui en panne. Les dollars se font rares dans la région en général, sous l’effet de la baisse des prix du pétrole. Mais les capitaux sont particulièrement méfiants vis-à-vis du Liban, car ils doutent de la capacité du pays à rembourser un jour ses dettes.

Face à ce virage existentiel, le pouvoir en place a estimé qu'il suffisait d'imposer de nouvelles taxes à la population pour retrouver la confiance et relancer les entrées de capitaux, en attendant d'hypothétiques découvertes gazières. Mais si les fameuses ingénieries de la BDL ont permis à un Etat incapable de se réformer de gagner du temps, elles ont clairement atteint leur limites, tout en éreintant l'économie et les citoyens. Dans la situation économique et sociale actuelle, une nouvelle cure d’austérité sera donc non seulement très difficile à imposer, elle sera probablement contreproductive.

Pour beaucoup d’observateurs, une restructuration de la dette semble désormais inévitable. La question est de savoir si le Liban se dotera d'un gouvernement capable de l'anticiper, et de la gérer de manière responsable et équitable afin d'en amoindrir le coût sur les couches les plus vulnérables. Ou s'il la subira, avec à la clé une dévaluation et une crise bancaire.