Une étude publiée par l’Institut Issam Farès (IFI) pour les politiques publiques de l’AUB souligne la complexité du débat sur la vente des actifs de l’État.

Faut-il vendre les actifs de l’État ? Certains d’entre eux sans doute, mais cela ne va pas résoudre la crise financière, répond une étude publiée fin février par l’Institut Issam Farès (IFI) pour les politiques publiques de l’Université américaine de Beyrouth (AUB), intitulée «Privatization of Lebanon’s public assets: No miracle solution to the crisis».

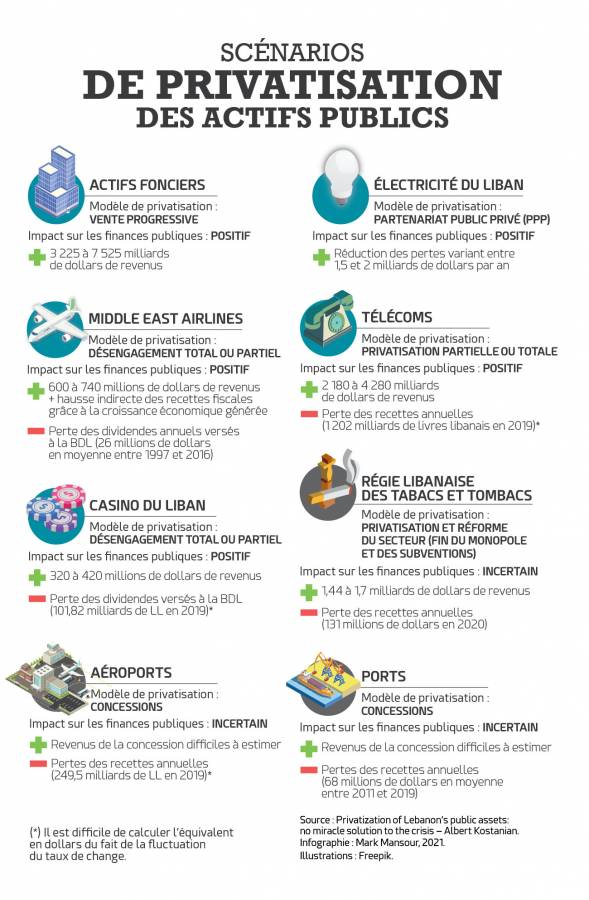

D’abord, parce qu’on est loin du compte. «Selon les différents scénarios imaginés, la privatisation des actifs publics ne permet pas de combler les pertes dans le secteur financier», a affirmé d’emblée l’auteur de l’étude, Albert Kostanian, lors d’un webinaire organisé à l’occasion du lancement. Le gouvernement avait estimé ces pertes, il y a un an, à près de 68 milliards de dollars. L’Association des banques libanaises avait de son côté estimé à 40 milliards de dollars la valeur des actifs que l’État devra placer dans un fonds pour sauver le secteur bancaire. Or selon Albert Kostanian, même si l’État vendait ses principaux actifs, à savoir la Middle East Airlines (MEA, détenue à 99% par la Banque du Liban), ses parts dans le Casino du Liban (52% à travers la BDL), la Régie libanaise des tabacs et des tombacs (RLTT), le secteur des télécoms, et une partie de ses quelque 860 millions de mètres carrés de biens fonciers, la somme récoltée ne serait pas suffisante. Les recettes des privatisations varieraient entre 5880 millions et 13365 millions de dollars, selon des hypothèses réalistes. Mais si le chercheur souligne que ces chiffres ne sont basés que sur les données disponibles, parfois parcellaires, cela donne un ordre de grandeur.

Lire aussi: Les enjeux de la privatisation

D’autant que le contexte n’est pas des plus favorable. «En pleine crise et sous la pression des bailleurs de fonds, l’État risque de brader les biens publics», a souligné de son côté, Ishac Diwan, professeur à la Chaire socio-économie du Monde arabe à Paris Sciences et Lettres. «Nous pouvons aussi imaginer qu’une vente massive des biens fonciers pourrait conduire à une baisse des prix», a ajouté Albert Kostanian pour qui le débat ne soit pas s’en tenir à l’arithmétique. «Il faut aller au-delà de la simple évaluation des actifs, et analyser les privatisations suivant trois axes principaux : l’impact sur la compétitivité, sur l’accessibilité des biens et services fournis et sur les finances publiques», a-t-il insisté.

| 5 880millions de dollars |

| Ce sont les recettes d'une campagne de privatisation modérée. |

Pour certains actifs, le débat n’a pas lieu d’être tant le conflit d’intérêt est évident. Comment en effet l’État peut-il produire et vendre des cigarettes au motif de soutenir les planteurs de tabacs, et lutter en même temps contre le tabagisme, qui coûte des millions de dollars à son système de santé ? Ou quel intérêt a-t-il à détenir un casino ? Même dans le cas de la MEA, l’État est tiraillé entre son intérêt à baisser les prix en favorisant la concurrence et sa volonté de préserver son monopole.

Dans les secteurs stratégiques comme les télécommunications, l’énergie ou les transports, en revanche, l’enjeu est plus fondamental vu leur impact sur la compétitivité de l’économie. Le fait de les confier au secteur privé se traduirait-il par une amélioration de la qualité des services et une baisse des prix ? Intervenant également durant le webinaire, l’économiste Toufic Gaspard a souligné que l’État «se servait des entreprises publiques comme des vaches à lait» mais a douté de la possibilité de les privatiser à l’ombre d’un État corrompu, sous ce qu’il qualifie «d’occupation iranienne».

En l’état actuel des choses, en tout cas, rien ne garantit que le secteur privé puisse réussir là où la puissance publique a échoué.

Lire aussi: Le Casino du Liban bientôt en ligne

L’étude rappelle ainsi que dans un pays classé 137e dans l’Indice mondial de la perception de la corruption, le risque d’une «privatisation de la corruption» est réel. D’où la nécessité de renforcer le cadre légal et réglementaire relatif aux adjudications publiques, à l’indépendance de la Justice et à la concurrence, et être en mesure, surtout, de les appliquer.

Reste la question centrale des finances publiques, dans un pays contraint de réduire fortement son déficit. «Dans le cadre d’un plan de privatisation, il faut évaluer précisément l’impact sur les finances publiques et faire très attention à ce que le gouvernement ne soit pas forcé de compenser les pertes de revenus par des impôts qui nuiraient à la croissance économique et la justice sociale», a prévenu Ishac Diwan.

«On peut estimer grossièrement que la privatisation pourrait faire perdre au Trésor environ 25% de ses revenus», a souligné l’économiste en rappelant que le système fiscal libanais est «extrêmement régressif». «Le risque est que les taxes augmentent pour les classes moyennes et pauvres», a-t-il ajouté. La privatisation devrait donc, selon lui, s’accompagner d’une réforme de la fiscalité libanaise, et plusieurs scénarios doivent être envisagées pour déterminer la formule optimale. Pour l’heure, on en est loin.